Le 29 avril 2014, le Conseil d’administration de BNP Paribas, réuni sous la présidence de

Baudouin Prot, a examiné les résultats du Groupe pour le premier trimestre 2014.

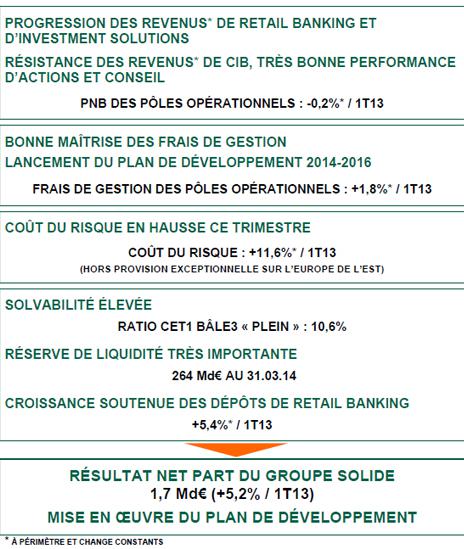

RESULTAT NET PART DU GROUPE SOLIDE A 1,7 MILLIARD D’EUROS ET MISE EN

OEUVRE DU PLAN DE DEVELOPPEMENT

Le Groupe dégage ce trimestre des résultats solides dans une conjoncture européenne encore

peu porteuse.

Le produit net bancaire s’élève à 9 913 millions d’euros, en baisse de 0,6% par rapport au premier

trimestre 2013. Il intègre ce trimestre deux éléments exceptionnels pour un total net de

+237 millions d’euros : une plus-value nette sur des cessions de titres exceptionnelles pour 301

millions d’euros et la réévaluation de dette propre (« OCA ») et du risque de crédit propre inclus

dans les dérivés (« DVA ») pour -64 millions d’euros. Les éléments exceptionnels du produit net

bancaire s’élevaient à la même période de l’année précédente à +149 millions d’euros.

Les revenus des pôles opérationnels sont quasi stables (-0,2% (1) par rapport au premier trimestre

2013) : ils sont en progression de 0,8%1 chez Retail Banking(2), en hausse de 2,7%(1) chez

Investment Solutions, et montrent une bonne résistance chez Corporate and Investment Banking

[-3,7%(1)].

Les frais de gestion, à 6 382 millions d’euros, sont en baisse de 1,4%. Ils incluent ce trimestre

l’impact exceptionnel des coûts de transformation de « Simple & Efficient » pour 142 millions

d’euros (155 millions d’euros au premier trimestre 2013). Les frais de gestion des pôles

opérationnels sont en hausse de 1,8%(1), traduisant à la fois la maîtrise continue des coûts et la

mise en oeuvre du plan de développement 2014-2016. Ils sont ainsi en hausse de 1,2%(1) chez

Retail Banking(2), de 2,3%(1) pour Investment Solutions et de 2,8%(1) pour CIB.

Le résultat brut d’exploitation augmente ainsi de 0,8%, sur la période à 3 531 millions d’euros. Il

est en baisse de 3,6%(1) pour les pôles opérationnels.

Le coût du risque du Groupe est en hausse de 173 millions d’euros ce trimestre, à 1 084 millions

d’euros (68 points de base des encours de crédit à la clientèle), notamment en raison d’une

provision de portefeuille de 100 millions d’euros en lien avec la situation exceptionnelle en Europe

de l’Est et d’une augmentation chez BNL bc compte tenu d’un contexte toujours difficile en Italie.

Le résultat avant impôt s’élève ainsi à 2 547 millions d’euros, en baisse de 3,7% par rapport au

même trimestre de l’année précédente.

Compte tenu d’une baisse des intérêts minoritaires de 156 millions d’euros notamment du fait de

l’acquisition de la part du gouvernement belge dans BNP Paribas Fortis au quatrième trimestre

2013, BNP Paribas réalise un résultat net part du groupe de 1 668 millions d’euros, en hausse de

5,2% par rapport au premier trimestre 2013. Les éléments exceptionnels n’ont pas d’impact sur le

résultat net du trimestre, de même qu’au premier trimestre 2013. La rentabilité annualisée des

fonds propres est égale à 7,2%. Le bénéfice net par action du trimestre s’établit à 1,30€.

Le bilan du Groupe est très solide. La solvabilité est élevée avec un ratio « common equity Tier 1

de Bâle 3 plein(3) » à 10,6% et le ratio de levier de Bâle 3 plein(3) s’établit à 3,7%(4). La réserve de liquidité du Groupe, instantanément mobilisable, est de 264 milliards d’euros (247 milliards d’euros

à fin 2013), soit plus d’un an de marge de manoeuvre par rapport aux ressources de marché.

(1) A périmètre et change constants

(2) Intégrant 100% des Banques Privées des réseaux domestiques, de BancWest et de TEB (hors effet PEL/CEL)

(3) Ratio tenant compte de l’ensemble des règles de la CRD4 sans disposition transitoire

(4) Y compris remplacement à venir des Tier 1 devenus non éligibles par des instruments équivalents éligibles

- Lire l'intégralité du communiqué de presse « Groupe BNP Paribas : résultats au 31 mars 2014 » (lien inactif)

- Consulter les diapositives de la présentation (lien inactif)

- Lire les Séries Trimestrielles (en anglais) (lien inactif)