Le 30 juillet 2015, le Conseil d’administration de BNP Paribas, réuni sous la présidence de Jean Lemierre, a examiné les résultats du Groupe pour le deuxième trimestre 2015 et arrêté les états financiers relatifs au premier semestre.

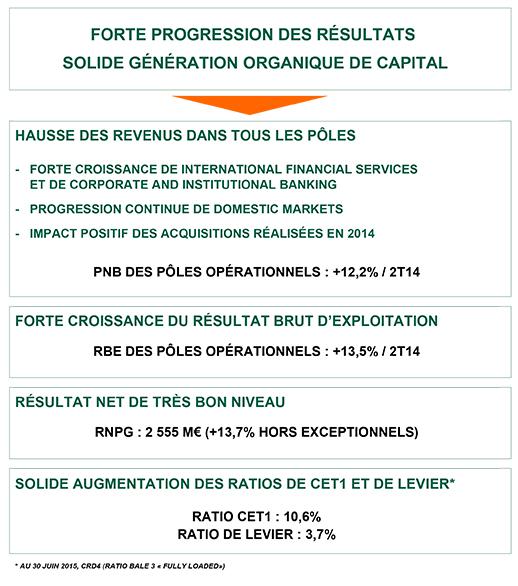

Forte progression des résultats et solide génération organique de capital

BNP Paribas réalise une très bonne performance ce trimestre dans un contexte de redémarrage progressif de la croissance en Europe. Les revenus sont en forte croissance et progressent dans tous les pôles opérationnels. Le Groupe montre la force de son modèle intégré s’appuyant sur des bases de clientèle solides et diversifiées.

Le produit net bancaire s’élève à 11 079 millions d’euros, en hausse de 15,8% par rapport au deuxième trimestre 2014. Il intègre ce trimestre l’impact exceptionnel de la réévaluation de dette propre (« OCA ») et du risque de crédit propre inclus dans les dérivés (« DVA ») pour +80 millions d’euros. Les éléments exceptionnels du produit net bancaire s’élevaient à -353 millions d’euros au deuxième trimestre 2014.

Les revenus des pôles opérationnels sont en forte progression (+12,2% par rapport au deuxième trimestre 2014) avec une très bonne croissance d’International Financial Services (+20,7%) et de CIB (+15,6%), et la progression continue de Domestic Markets(1) (+2,7%). Ils bénéficient de l’impact positif des acquisitions réalisées en 2014.

Les frais de gestion, à 7 083 millions d’euros, sont en augmentation de 11,2%. Ils incluent l’impact exceptionnel des coûts de transformation de « Simple & Efficient » et des coûts de restructuration des acquisitions réalisées en 2014 pour 217 millions d’euros (198 millions d’euros au deuxième trimestre 2014). Le coefficient d’exploitation s’améliore significativement (-2,6 points) à 63,9%.

Les frais de gestion des pôles opérationnels sont en hausse de 11,4%, permettant de dégager un effet de ciseau positif de 0,8 point. Ils progressent de 2,3% pour Domestic Markets(1), de 20,7% pour International Financial Services et de 13,3% pour CIB.

Le résultat brut d’exploitation est en hausse de 24,8%, à 3 996 millions d’euros. Il progresse de 13,5% pour les pôles opérationnels.

Le coût du risque du Groupe est en hausse de 5,6% par rapport au même trimestre de l’année précédente, à 903 millions d’euros (51 points de base des encours de crédit à la clientèle), du fait de l’effet périmètre lié aux acquisitions de 2014(2). Il est en légère baisse hors cet effet.

Les éléments hors exploitation s’élèvent à 592 millions d’euros. Ils incluent notamment ce trimestre une plus-value de dilution due à la fusion de Klépierre et de Corio ainsi que la plus-value réalisée à l’occasion de la cession d’une participation de 7% dans Klépierre-Corio pour un montant total de 420 millions d’euros. Les éléments hors exploitation s’élevaient à 154 millions d’euros au deuxième trimestre 2014.

Pour rappel, le Groupe avait par ailleurs enregistré au deuxième trimestre de l’année dernière l’impact de l’accord global avec les autorités des Etats-Unis pour un montant total de 5 950 millions d’euros.

Le résultat avant impôt s’établit ainsi à 3 685 millions d’euros contre -3 450 millions d’euros au deuxième trimestre 2014. Il progresse de 18,2% pour les pôles opérationnels.

Le résultat net part du Groupe s’établit donc à 2 555 millions d’euros (-4 218 millions d’euros au deuxième trimestre 2014). Hors éléments exceptionnels, il est en forte hausse de 13,7%, illustrant la très bonne performance du Groupe ce trimestre.

Au 30 juin 2015, le ratio « common equity Tier 1 » de Bâle 3 plein(3) s’élève à 10,6%, en hausse de 30 points de base par rapport au trimestre précédent. Le ratio de levier de Bâle 3 plein(4) s’établit pour sa part à 3,7% (+30 points de base par rapport au trimestre précédent). Enfin, la réserve de liquidité du Groupe, instantanément mobilisable, est de 290 milliards d’euros (291 milliards d’euros au 31 décembre 2014), soit plus d’un an de marge de manœuvre par rapport aux ressources de marché.

L’actif net comptable par action s’élève à 68,8 euros, soit un taux de croissance moyen annualisé de 6,5% depuis le 31 décembre 2008, illustrant la création de valeur continue au travers du cycle.

Enfin, le Groupe met en œuvre activement le plan de remédiation décidé dans le cadre de l’accord global avec les autorités des Etats-Unis et poursuit le renforcement de son système de contrôle interne et de conformité.

Pour l’ensemble du premier semestre, le produit net bancaire s’élève à 22 144 millions d’euros, en hausse de 13,7% par rapport au premier semestre 2014. Il intègre ce semestre l’impact exceptionnel de la réévaluation de dette propre (« OCA ») et du risque de crédit propre inclus dans les dérivés (« DVA ») pour +117 millions d’euros. Les éléments exceptionnels du produit net bancaire s’élevaient à -116 millions d’euros au premier semestre 2014.

Les revenus des pôles opérationnels sont en forte progression (+13,0%) illustrant la très bonne performance du Groupe au premier semestre : ils augmentent de +2,5% pour Domestic Markets(1), +20,5% pour International Financial Services et +19,7% pour CIB.

Les frais de gestion, à 14 891 millions d’euros, sont en augmentation de 13,1%. Ils incluent l’impact exceptionnel des coûts de transformation de « Simple & Efficient » et des coûts de restructuration des acquisitions réalisées en 2014 pour 347 millions d’euros (340 millions d’euros au premier semestre 2014). Ils intègrent par ailleurs l’impact(5) pour 245 millions d’euros de la première contribution au Fonds de Résolution Unique, pris en compte au premier trimestre pour la totalité de 2015 en application de l’interprétation IFRIC 21 « Droits ou taxes ».

Les frais de gestion des pôles opérationnels sont en hausse de 11,0%, permettant de dégager un effet de ciseau largement positif (2 points). Ils progressent de 1,7% pour Domestic Markets(1), de 20,6% pour International Financial Services et de 13,4% pour CIB.

Le résultat brut d’exploitation est en hausse de 14,8%, à 7 253 millions d’euros. Il progresse de 16,7% pour les pôles opérationnels.

Le coût du risque du Groupe est en légère hausse de 0,4%, à 1 947 millions d’euros, du fait de l’effet périmètre liée aux acquisitions de 2014(6). Il est en baisse hors cet effet. Il incluait au premier semestre 2014 une provision exceptionnelle de 100 millions d’euros du fait de la situation en Europe de l’Est.

Les éléments hors exploitation s’élèvent à 931 millions d’euros. Ils incluent notamment une

plus-value de dilution due à la fusion de Klépierre et de Corio, la plus-value réalisée à l’occasion de la cession d’une participation de 7% dans Klépierre-Corio pour un montant total de 487 millions d’euros, ainsi qu’une plus-value de cession sur une participation non stratégique pour 94 millions d’euros(7). Les éléments hors exploitation s’élevaient à 250 millions d’euros au premier semestre 2014.

Le Groupe avait par ailleurs enregistré au premier semestre de l’année dernière l’impact de l’accord global avec les autorités des Etats-Unis pour un montant total de 5 950 millions d’euros.

Le résultat avant impôt s’établit ainsi à 6 237 millions d’euros (-1 320 millions d’euros au premier semestre 2014). Il progresse très fortement de 26,8% pour les pôles opérationnels.

Le résultat net part du Groupe s’établit donc à 4 203 millions d’euros (-2 815 millions d’euros au premier semestre 2014). Hors éléments exceptionnels, il est en forte hausse de 14,1%, illustrant la très bonne performance du Groupe au premier semestre. La rentabilité des fonds propres hors éléments exceptionnels s’élève à 10,1%.

(1) Intégrant 100% des Banques Privées des réseaux domestiques (hors effet PEL/CEL)

(2) Effet périmètre de 68 millions d’euros

(3) Ratio tenant compte de l’ensemble des règles de la CRD4 sans disposition transitoire

(4) Ratio tenant compte de l’ensemble des règles de la CRD4 sans disposition transitoire, calculé conformément à l’acte délégué de la Commission Européenne du 10 octobre 2014, y compris remplacement à venir des instruments hybrides Tier 1 devenant non éligibles par des instruments équivalents éligibles

(5) Impact estimé, net de la baisse de la taxe systémique française

(6) Effet périmètre de 142 millions d’euros

(7) CIB-Corporate Banking (74 M€), « Autres Activités » (20 M€)