Le 30 juillet 2014, le Conseil d’administration de BNP Paribas, réuni sous la présidence de Baudouin Prot, a examiné les résultats du Groupe pour le deuxième trimestre 2014 et arrêté les états financiers relatifs au premier semestre.

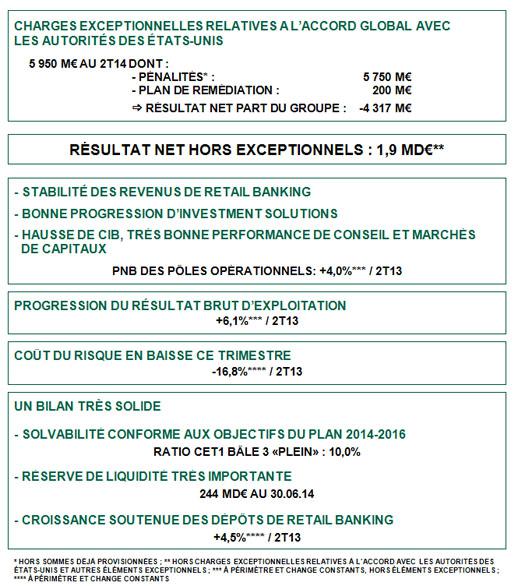

IMPACT TRES SIGNIFICATIF DES ELEMENTS EXCEPTIONNELS, TRES BONNE PERFORMANCE AVEC UN RESULTAT NET DE 1,9 MD € HORS CES ELEMENTS

Les résultats du Groupe enregistrent ce trimestre l’impact de l’accord global avec les autorités des Etats-Unis (1) relatif à la revue de certaines transactions en dollars, qui incluait entre autres le paiement par BNP Paribas d’un montant total de pénalités de 8,97 milliards de dollars

(6,6 milliards d’euros). Compte tenu des sommes déjà provisionnées, le Groupe comptabilise ainsi ce trimestre une charge exceptionnelle pour un montant global de 5 950 millions d’euros, dont 5 750 millions au titre des pénalités, et 200 millions d’euros correspondant à l’ensemble des coûts à venir du plan de remédiation annoncé lors de l’accord global.

Hors ces éléments, le Groupe réalise une très bonne performance ce trimestre.

Le produit net bancaire s’élève à 9 568 millions d’euros, en baisse de 2,3% par rapport au deuxième trimestre 2013. Il intègre ce trimestre deux éléments exceptionnels pour un total net de

-353 millions d’euros : l’introduction de la « Funding Valuation Adjustment » (FVA) en Fixed Income pour -166 millions d’euros, et la réévaluation de dette propre (« OCA ») et du risque de crédit propre inclus dans les dérivés (« DVA ») pour -187 millions d’euros. Les éléments exceptionnels du produit net bancaire s’élevaient à la même période de l’année précédente à +150 millions d’euros. Hors éléments exceptionnels et à périmètre et change constants, le produit net bancaire progresse de 4,8% par rapport au même trimestre de l’année dernière.

Les revenus des pôles opérationnels augmentent de 4,0% (2) par rapport au deuxième trimestre 2013 : ils sont stables (3) chez Retail Banking, connaissent une bonne progression chez Investment Solutions [+5,0% (3)], et sont en forte hausse chez Corporate and Investment Banking [+14,6% (2)].

Les frais de gestion, à 6 517 millions d’euros, sont en augmentation de 4,3%. Ils incluent ce trimestre l’impact exceptionnel des coûts de transformation de « Simple & Efficient » pour

198 millions d’euros (74 millions d’euros au deuxième trimestre 2013). Hors coûts de transformation et à périmètre et change constants, ils sont en hausse de 4,1%.

Les frais de gestion des pôles opérationnels sont en hausse de 3,9% (3), en lien notamment avec le développement de l’activité chez Investment Solutions et CIB, et bénéficient des effets de

Simple & Efficient. Ils sont en hausse de 0,8% (3) chez Retail Banking, de 3,7% (3) pour Investment Solutions et de 11,9%(3) pour CIB.

Le résultat brut d’exploitation baisse de 13,8% sur la période à 3 051 millions d’euros. Hors éléments exceptionnels et à périmètre et change constants, il progresse de 6,1% et de 4,3% pour les pôles opérationnels.

Le coût du risque du Groupe est en baisse de 18,1% ce trimestre, à 855 millions d’euros (53 points de base des encours de crédit à la clientèle), globalement stable depuis début 2013, traduisant la bonne maîtrise des risques du Groupe.

Compte tenu de l’impact de l’accord avec les autorités des Etats-Unis, le résultat avant impôt s’élève ainsi à -3 600 millions d’euros (2 713 millions au deuxième trimestre 2013). Hors éléments exceptionnels et à périmètre et change constants, il progresse de 15,8% (+11,4% pour les pôles opérationnels).

Le résultat net part du Groupe s’établit à -4 317 millions d’euros (1 765 millions d’euros au deuxième trimestre 2013). Hors effet des éléments exceptionnels, il s’élève à 1 924 millions d’euros, en hausse de 23,2% par rapport à la même période de l’année précédente.

A l’exclusion de l’impact net des coûts relatifs à l’accord global avec les autorités des Etats-Unis, la rentabilité annualisée (4) des fonds propres est égale à 8,2% et le bénéfice net par action du trimestre s’établit à 2,51€.

Le bilan du Groupe est très solide. La solvabilité est conforme aux objectifs du plan 2014-2016 avec un ratio « common equity Tier 1 de Bâle 3 plein » à 10,0% et le ratio de levier de Bâle 3 plein (5) s’établit à 3,5% (6). La réserve de liquidité du Groupe, instantanément mobilisable, est de 244 milliards d’euros (247 milliards d’euros à fin 2013), soit plus d’un an de marge de manœuvre par rapport aux ressources de marché.

Le Groupe met en œuvre une évolution majeure de son système de contrôle interne.

Afin de garantir leur indépendance et leur autonomie de moyens, l’organisation des fonctions de supervision et de contrôle sera alignée sur le modèle de la fonction « Risques » et de l’Inspection Générale, avec notamment une intégration verticale de l’organisation des fonctions « Conformité » et « Juridique ».

Un « Comité Groupe de Supervision et de Contrôle », présidé par le Directeur Général, sera créé pour assurer la cohérence et la coordination des actions de supervision et de contrôle. Un « Comité Ethique Groupe », en charge de l’orientation et du suivi des politiques sur certains secteurs d’activité et pays sensibles ainsi que du Code de Conduite du Groupe, sera aussi créé.

Enfin, les moyens et les procédures en matière de conformité et de contrôle seront encore renforcés. L’ensemble de ces mesures vient s’ajouter au plan de remédiation annoncé lors de l’accord global avec les autorités des Etats-Unis.

Pour l’ensemble du premier semestre, les résultats du Groupe enregistrent l’impact des charges exceptionnelles relatives à l’accord global avec les autorités des Etats-Unis pour un montant total de 5 950 millions d’euros. Hors impact de l’ensemble des éléments exceptionnels, le résultat net part du groupe s’élève à 3 535 millions d’euros.

Le produit net bancaire s’établit à 19 481 millions d’euros, en baisse de 1,4% par rapport au premier semestre 2013. Il inclut ce semestre des éléments exceptionnels pour -116 millions d’euros contre +299 millions d’euros au même semestre de l’année précédente. Hors éléments exceptionnels et à périmètre et change constants, il progresse de 2,7% (+1,9% pour les pôles opérationnels).

Les frais de gestion augmentent de 1,4%, à 12 899 millions d’euros. La hausse est de 2,3% hors éléments exceptionnels et à périmètre et change constants (+2,8% pour les pôles opérationnels).

Le résultat brut d’exploitation s’établit à 6 582 millions d’euros, en baisse de 6,5% par rapport au premier semestre 2013, mais en hausse de 3,4% hors éléments exceptionnels et à périmètre et change constants (+0,3% pour les pôles opérationnels).

Le coût du risque, à 1 939 millions d’euros, diminue de 0,8% par rapport au premier semestre 2013.

Le résultat avant impôt s’établit ainsi à -1 053 millions d’euros au premier semestre 2014

(5 358 millions d’euros au premier semestre 2013). Hors éléments exceptionnels et à périmètre et change constants, il est en hausse de 6,0% par rapport à la même période de l’année précédente.

BNP Paribas réalise ainsi ce semestre un résultat net part du groupe de -2 649 millions d’euros (3 350 millions d’euros au premier semestre 2013). Hors impact des éléments exceptionnels, il s’élève à 3 535 millions d’euros, en hausse de 12,3% par rapport à la même période de l’année précédente.

(1)Annoncé le 30 juin 2014, cf note 3.g des Etats financiers consolidés au 30 juin 2014

(2)A périmètre et change constants, hors éléments exceptionnels

(3)A périmètre et change constants

(4)OCA / DVA non annualisé et résultat net retraité des coûts relatifs à l’accord global avec les autorités des Etats-Unis

(5)Ratio tenant compte de l’ensemble des règles de la CRD4 sans disposition transitoire

(6)Y compris remplacement à venir des Tier 1 devenus non éligibles par des instruments équivalents éligibles

- Lire l'intégralité du communiqué de presse " Groupe BNP Paribas : résultats au 30 juin 2014" (lien inactif)

- Consulter les dispositives de la présentation (lien inactif)

- Accéder aux états financiers (non audités) (lien inactif)

- Lire les Séries Trimestrielles (en anglais) (lien inactif)